Так получилось, что большую часть времени я сижу дома и могу позволить наблюдать за тем, как двигаются графики акций. Во время кризиса, вызванного коронавирусом, когда рынки упали, мое внимание привлек актив SNGSP — привилегированные акции Сургутнефтегаза. Чем интересная эта компания?

Сразу скажу, что анализировать ее с точки зрения коэффициентов P/E и других я не стал, пользуясь некоторым чутьем рынка. Описываю весь свой опыт владения этим активом, параллельно отвечая на вопрос — является ли этот актив защитным (то есть, сможет ли он сохранить сбережения во время падения рынка).

Основным фактором для покупки актива стала информация о том, что компания, судя по названию, занимается не только нефтью и газом, а еще и имеет депозит в долларах на своих счетах, львиная доля процентов от которого остается на депозите. То есть компания имеет колоссальную подушку безопасности, что в условиях высокой волатильности цены барреля нефти, дает гарантию финансовой устойчивости компании и регулярности дивидендных выплат. Такова была моя стратегия.

Опыт владения префами СургутНефтегаза.

Все началось после наблюдения за акциями в июле 2019 года, когда после выплаты дивидендов гэп составил примерно полтора месяца, но до конца так и не восстановился. Это значит, что есть шанс на восстановления цены до 41 рубля за акцию в течение некоторого времени. Исторический график показывал около 3-х месяцев. Было куплено 300 акций по цене 37,74 рубля.

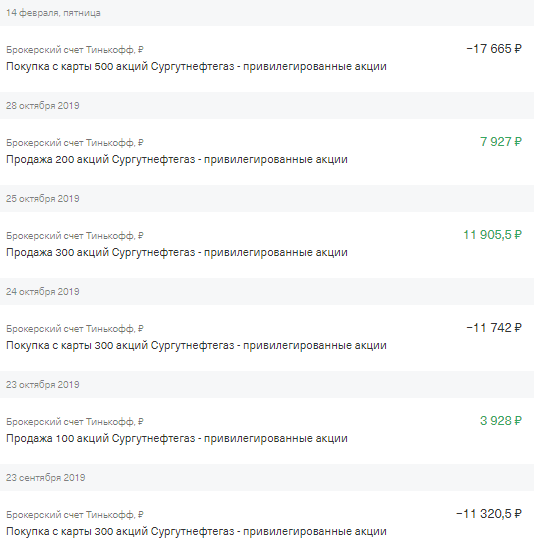

Ниже — график сделок в Тиньков инвестициях.

Как видно из графика, я в рамках двухдневного трейдинга смог заработать порядка 150 рублей (эквивалент 2 чашек кофе). А 28 октября я вышел из владения акциями с прибылью около 1000р. за 1 месяц. Что ж, неплохой результат для таких скромных сумм. По сути было вложено 12000р. и за месяц заработок составил 700р. — это 5,8% или в годовых — 70%. Отличный результат для небольшого портфеля.

Далее я наблюдал за графиком и всегда видел дневные/недельные колебания около 2-3 рублей за акцию. Именно поэтому я поставил ордер на покупку актива при снижении цена ниже 36 рублей, и уже 14 февраля купил 500 акций по цене 35,33.

И 21 февраля наступил черный вторник с снижением всех ключевых индексов. В том числе, это коснулось и SGSNP, и он, в след за рынком, упал до 32 рублей. В этот момент я подобрал еще 300 акций подешевевшего актива и стал ждать. Аналитики писали, что в период низких цен на нефть компания будет гораздо стабильнее конкурентов именно из-за наличия подушки.

Доллар по 80 и акции СургутНефтеГаза

Когда доллар взлетел в моменте до 80 рублей, акция взлетела почти до 38 рублей. Это связано с наличием подушки безопасности компании именно в долларах, что делает ее менее зависимой от рублевых колебаний. Только вдумайтесь — у компании лежит не менее нескольких миллиардов долларов на счетах. В условиях дорогого доллара она может просто за счет прибыли от размещения депозита и переводя их в рубли (ведь все производственные затраты компании — в рублях) обеспечивать деятельность по добыче нефти и газа.

Безусловно, данная аналитика была проделана всеми, более-менее умеющими считать инвесторами и они побежали скупать актив. Так как, в период неопределенности, это гарант если не приумножения капитала, то хотя бы его сохранения.

Сделка ОПЕК и цена на нефть

Интересно посмотреть на график цены акции в момент, когда прошла сделка ОПЕК, на которой Сечин не захотел договариваться о сокращении добычи с саудитами. Рынок почувствовал это сразу, в том числе и наш Сургут Преф. и в период с 23 по 30 марта акцию водила туда-сюда.

И 30 числа начался бурный рост, опять же, из-за роста курса доллара из-за того, что нефть подешевела. Механизмы рынка — они такие). Дальше из-за дешевеющей нефти акции стали падать. Но уровня в 35 они не пробивали.

Дивиденды Сургутнефтегаза

А что с дивами? Исторически, опять же, благодаря подушке безопасности, компания может обеспечить хорошую дивдоходность. Например, в июле она была около 22 процентов. Плюс, добавим к этому стабильность компании — получаем идеальную бумагу для долгосрочного владения (пенсионный портфель).

|

Дата

|

Выплата на одну акцию

|

Процентный доход

|

|---|---|---|

|

16 июля 2019

|

7,62 ₽

|

22,06%

|

Далее, бумага росла вслед за договоренностями ОПЕК. И достигла почти 39 рублей.

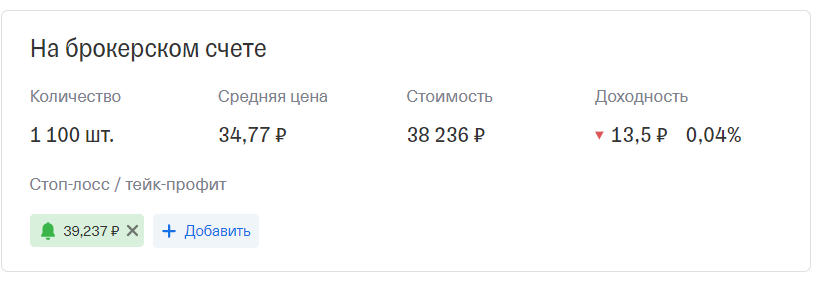

Однако, уже в апреле начались слухи о том, что дивиденды могут сократить и такой доходности уже не будет. Это не лучшая история. Множество инвесторов начали продавать актив, таким образом, уронив бумагу до 36,3 рублей. Я решил докупить на 36,34 еще 200 акций. Таким образом я имел портфель из 900 акций с доходностью около 2000р. Относительно неплохо.

И вот 22 мая объявили дивиденды по акции. И дали всего 0,97р. на преф в июле. Доходность составили 2,78%. В текущих реалиях это неплохо, ведь многие компания вообще отказались от дивидендных выплат. Далее акция чуть восстановилась.

Далее курс доллара начала падать и появилась новость о том, что компания тратит свою подушку безопасности в период низких цен на черное золото. Из-за этого акция почти пробила 35,3 и я снова решил купить 200 акций подешевевшего актива. Портфель доходил в плюсе до 2100р.

На текущий момент цена акций падает (на 4 июня), но приближении даты выплаты дивов в июле и восстановление нефтяных котировок дает надежду на достижение цены в 39 в течение ближайших двух месяцев. Ставлю тейк-профит на 39, 237 1 лота, остальные держу в портфеле с долгосрок.

Вывод

В целом, акция Сургутнефтегаза Преф является защитным активом. Особенно актуально это в период высокого доллара и слабого рубля. Однако, этот я не рекомендую держать в активе более 13% портфеля, так как велика зависимость от нефтяных котировок и в моменте у портфеля может быть нулевая доходность как сейчас.